回到2000系列,今天你将看到...摩根大通是如何重新变成“超级银行”?高盛是如何在过去20年稳坐把交椅?在雷曼兄弟工作的人后来去了哪里? 回到2000系列,今天你将看到...

回到2000系列,今天你将看到... 摩根大通是如何重新变成“超级银行”?

摩根大通是如何重新变成“超级银行”? 高盛是如何在过去20年稳坐把交椅?

高盛是如何在过去20年稳坐把交椅? 在雷曼兄弟工作的人后来去了哪里?

在雷曼兄弟工作的人后来去了哪里? 20世纪80到90年代是投资银行家记忆深刻的一段时光,有关金钱的的传奇不断涌现。华尔街的纸醉金迷、衣鬓香影也成为那个浮华世代的一个素描像。

20世纪80到90年代是投资银行家记忆深刻的一段时光,有关金钱的的传奇不断涌现。华尔街的纸醉金迷、衣鬓香影也成为那个浮华世代的一个素描像。 那时“信息高速公路”的“大跃进”在美国如火如荼的展开,几乎每隔几天,就会有一家科技公司来到华尔街融资。而在这样的繁荣之中,华尔街的投行们也最终在20世纪最末期,享受了他们最具荣光的几年。

那时“信息高速公路”的“大跃进”在美国如火如荼的展开,几乎每隔几天,就会有一家科技公司来到华尔街融资。而在这样的繁荣之中,华尔街的投行们也最终在20世纪最末期,享受了他们最具荣光的几年。 作为这个时代的注脚,奥斯卡影帝迈克尔·道格拉斯在影片《华尔街》中,留下了一句不朽的台词——“金钱永不眠”(money never sleep)。

作为这个时代的注脚,奥斯卡影帝迈克尔·道格拉斯在影片《华尔街》中,留下了一句不朽的台词——“金钱永不眠”(money never sleep)。 好莱坞电影《华尔街:金钱永不眠》

好莱坞电影《华尔街:金钱永不眠》 在90年代的狂飙突进之后,2000年代则变成各种不确定和风险开始——整合、洗牌、淘汰、重生...在华尔街跨入2000年这一门槛的那些最知名投行里,有一些在变局中获得了生存的空间;而另一些,则永远长眠于资本的枯冢之中,成为令后人唏嘘的谈资。

在90年代的狂飙突进之后,2000年代则变成各种不确定和风险开始——整合、洗牌、淘汰、重生...在华尔街跨入2000年这一门槛的那些最知名投行里,有一些在变局中获得了生存的空间;而另一些,则永远长眠于资本的枯冢之中,成为令后人唏嘘的谈资。 安然财务丑闻曝光,美国会计师事务所的中立性遭受质疑。互联网泡沫(Dot-com Bubble)即将破裂,很多金融机构资产缩水...2000年,整个金融界就是在这样一种灰暗的底色中开始的。

安然财务丑闻曝光,美国会计师事务所的中立性遭受质疑。互联网泡沫(Dot-com Bubble)即将破裂,很多金融机构资产缩水...2000年,整个金融界就是在这样一种灰暗的底色中开始的。 J.P. Morgan:“超级银行”的回归

J.P. Morgan:“超级银行”的回归 Morgan这个名字对于所有向往Banking的人来说,能够带来一种条件反射式的兴奋。摩根大通,摩根士丹利,JP摩根,大摩,小摩,上投摩根,摩根士丹利华鑫,大摩华鑫…每一个都是如雷贯耳。

Morgan这个名字对于所有向往Banking的人来说,能够带来一种条件反射式的兴奋。摩根大通,摩根士丹利,JP摩根,大摩,小摩,上投摩根,摩根士丹利华鑫,大摩华鑫…每一个都是如雷贯耳。 说到底,这么多耀眼的名字背后是两个Morgan,一个是Morgan Stanley,一个是J.P. Morgan。如果是过去20年Morgan Stanley并没有带来太多曲折的故事,JP Morgan则可以说是拥有一个Great Comeback Story。

说到底,这么多耀眼的名字背后是两个Morgan,一个是Morgan Stanley,一个是J.P. Morgan。如果是过去20年Morgan Stanley并没有带来太多曲折的故事,JP Morgan则可以说是拥有一个Great Comeback Story。 在2020年的开始,摩根大通在上海搬家,进驻了第一高楼上海中心。为了欢迎这么一位新来的贵客,上海中心还特地把这位投行界贵客的名字,打在了大厦顶部的LED外墙上。而回到20年前,摩根大通在中国的业务主要还是靠北京和上海的两个代表处来维持。

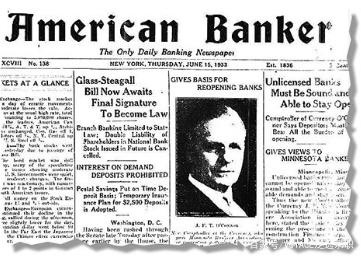

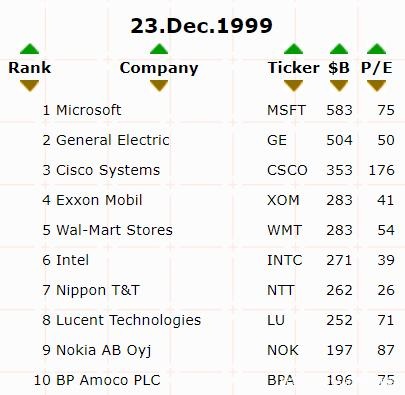

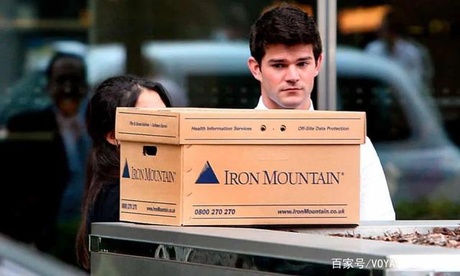

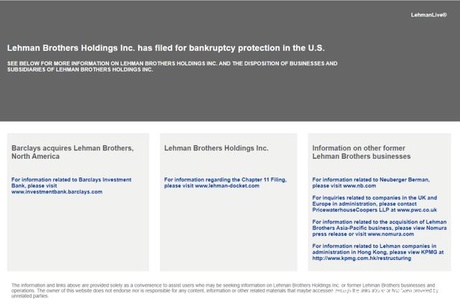

在2020年的开始,摩根大通在上海搬家,进驻了第一高楼上海中心。为了欢迎这么一位新来的贵客,上海中心还特地把这位投行界贵客的名字,打在了大厦顶部的LED外墙上。而回到20年前,摩根大通在中国的业务主要还是靠北京和上海的两个代表处来维持。 J.P.摩根的创始人名叫约翰·摩根John·PierpontMorgan。作为20世纪初美国的大银行家,他参与过通用电气(GE)的合并,也是美国最早的投资银行家之一,直到上世纪30年代大萧条爆发。 故事回到1933年,美国遭遇经济危机,而政府认为是超级银行(Universal bank)造成了大萧条,于是出台法案禁止商业银行同时从事投资银行业务。在这样的时代背景下,J.P. Morgan & Co. 被迫拆分,而其中的投行业务完全被并入Morgan Stanley。 也是在这一年,以防止商业银行过度参与风险过高的投行业务,《格拉斯·斯蒂格尔法》发布,美国独立投行模式就此开始,商业银行和投行业务被强制分离,J.P. Morgan也成为了首当其冲被“动刀”的对象。直到1999年美国《金融服务法》颁布,银行控股公司才可以不受限制从事投行相关业务。 《格拉斯·斯蒂格尔法》等待签署通过的 在此背景下,摩根银行一分为三,JP摩根成为纯商业银行,摩根士丹利成为投资银行,还有一个摩根负责海外业务,于1990年被德国银行收购。 当时被分离出来的纯商业银行JP摩根,就是现在摩根大通的前身,并且在2000年并入摩根大通,不再独立存在。 所以,在相当长的一段时间内,J.P. Morgan,也就是我们熟知的“摩根大通”,是以纯商业银行的面貌示人的。“摩根大通”这一名字虽已有百年,但其实作为我们熟知的九大投行之一的JPM,在千禧年也才刚刚起步。 从90年代开始,摩根开始重建其投行的业务板块。在2000年这个世纪之交的节点,它终于和Chase Manhattan Bank合并,大名鼎鼎的JP Morgan Chase就这样诞生了。 JP. Morgan和Chase合并时两位CEO的合影 整个21世纪的前十年,摩根就在不停地买买买。在Chase之后,又并购了Bank One、Washington Mutual和在金融风暴后破产的Bear Sterns。JP Morgan的千亿美金银行帝国,也终于诞生。 摩根大通建立在1200多家前身机构的基础上,这些机构多年来共同组成了今天的JPM。过去的20多年,是摩根大通投行业务重生的20年。 Goldman Sachs:要他救,先要自救 从2000年到如今,顶级投行的排位在变动,但高盛却一直稳坐头把交椅。如果我们比较一下2000年最强投行的排名,和今天人们所说的顶级Bulge Brackets,就会发现,名单变化很大,但高盛的位置却依然稳固。互联网泡沫、次贷危机,高盛在每一次危机中都不能独善其身,但最后也都能全身而退。 和大部分投行一样,高盛在过去20年所面对的最大考验,就是2008年的金融危机。在20世纪初,传统的投行业务和经纪业务等代理业务面临激烈竞争,不能再为公司提供大额利润。随着金融市场的开放和金融工具的创新,投资变得愈发有利可图,利用自有资本金进行纷繁复杂的投机和套利交易,成为公司利润增厚的重要来源。 这一时期,各种公司一方面积极开发并购套利、固定收益等交易业务,另一方面通过引入投资者和公开上市等途径筹集了大量资本金。公司正式从一家仅以中介业务闻名的投资银行,转变为一家代理和交易并举的大型金融集团。然而,风险永远是和机会相伴相随的。 高盛在2006前后就检测到房地产市场上过剩个供应,于是开始针对相关的债务证券购买信用违约互换(credit default swap,CDS),试图对冲掉一些风险。用更通俗的话来说,高盛为自己可能在房地产市场上的损失上了保险。 高盛内部关于风控的PPT 正是因为在危机之前的警觉,高盛提前摆脱掉了大量和房地产市场有关的不良股票,尤其是CDO,经过各种风险评估,高盛对于这些股票未来的走向心知肚明。和雷曼兄弟和贝尔斯登相比,高盛并没有很强的赌博心理。而且,高盛的风控不仅仅在前台,也在后台。各种关于风险的报告在公司内部随处可得,而且颗粒度极小。 据说,在高盛内部最初为这场危机亮出红灯的是两个年轻的分析师,很多人说,是两个年轻的分析师拯救了一个公司。 高盛当时的CEO劳尔德·贝兰克梵 还有一个小趣闻,2008年的华尔街人人自危,高盛却在疯狂发奖金! 高盛的CEO劳尔德·贝兰克梵在当年获得了5400万美金的报酬,而排位前五的管理层共计获得2.4亿美元。也没有人因为在这场危机中的任何失当行为付出代价。也有很多人回忆,在那之后的2009年,很多人收到了他们在高盛工作收到过的最大的一笔bonus。 这些钱主要来自于巴菲特在2008年9月注资高盛的50亿美金,其中有16亿被用于危机后的恢复(Disaster Recovery),更大一部分被用来支付高盛管理层不菲的薪资和奖金。 2008年,巴菲特参观高盛位于纽约的交易大厅 当然巴菲特不是为了拯救高盛才注资的。与其说是雪中送炭,不如说是锦上添花。高盛在2008年前后的业务状况十分健康,如果不是因为AIG的倒闭和联邦政府的平均主义的救市方案,高盛甚至不应该获得任何救市资金。 每次遇到风险,高盛似乎都能及时调整,转危为机,使其风险控制与业务发展良好结合。而高盛本身的体量,也似乎成为了它和政府博弈的资本,从而获得了天平的倾斜。 同样是百年老店,高盛活了下来,而另一些公司则就没有那么幸运了。在残酷的金融市场,你不能等待别人的救助,要获得他救,首先要学会自救。 Lehman Brothers:金钱并非“永不眠” 2000年的时候,“千年虫”成了很多公司头痛的问题。当时如日中天的雷曼兄弟公司已经意识到了这种商业风险,并且正投入大量资源来解决2000年问题,并确保对公司的影响最小。 雷曼兄弟在雷曼兄弟在2000年以前官网上 然而,同样是在这个时候,互联网的泡沫正在被越吹越大。互联网泡沫需要追溯到上个世纪末,在1999年前后美国处于一个相对低息的周期,只有4%左右的利率。GDP不断增长、股市指数开始陡然上升,一切都欣欣向荣,每个人都觉得明天会更好。 1999年,在美国上市的457家公司中,有308家来自科技行业。就在这一年,微软、思科、英特尔、朗讯、诺基亚五家公司,作为传统科技公司的代表,在全球市值前10榜单上占据五席。 由于监管的缺乏,投资银行会推销他们明知毫无前途的互联网公司,分析师们按照吸引生意的数量获得薪酬,按照肆意鼓吹得到酬劳。 1999年美国上市公司的排名 然而到了二十一世纪初期,一部分互联网公司相继倒闭,另一些市值严重缩水。程序员的失业,21世纪初的互联网泡沫危机迅速消退,对互联网的投资也趋于理性和谨慎。互联网泡沫“破灭”之后,为了尽快走出经济衰退,小布什政府决定进行强势的经济干预:一方面降低利率促进消费和投资,另一方面出台系列政策鼓励提高美国家庭住房拥有率。 在这两个因素的影响下,各种针对房地产的金融衍生品如雨后春笋一样冒了出来。投资银行将住房抵押贷款分割成不同等级的担保债券(CDO)在市场上开始大量出售,源源不断的为抵押贷款提供充足的资金。金钱从“光纤”回到了“地皮”。 电影《大空头》中详细解释了CDO 直到2006年的夏天,房产价格突然回落,一切都改变了。次贷的房主们发现自己陷入了资不抵债的境地,债务违约成为不可避免的结局。大量基于次贷的信用产品和衍生产品忽然丧失了流动性,400多家经营次贷业务的金融机构倒闭,信用机构调低债券评级…多米诺骨牌式的崩溃开始了。 当时“五大投行之一”的贝尔斯登奉行的是一种叫“PSD”的文化——P(poor)指贫穷、S(smart)指聪明、D(deep)指的是有强烈的赚钱欲望。这种格外激进的文化是很多投行的缩影,频繁的使用几十倍的超高杠杆率以获得更高收益。市场高涨的时候,杠杆率是天使,市场崩溃的时候,杠杆率却成为魔鬼。 贝尔斯登成为五大投行中第一家倒下的投行。曾经属于贝尔斯登的麦迪逊大道383号大厦,也归入了摩根大通麾下。6个月后,过高的杠杆率和庞大的次贷业务拖垮了另一家大型的投资银行,有着150年历史的雷曼兄弟。 2008年9月15日,雷曼兄弟雇员和打包好 2008年9月15日,对华尔街而言,这是一个具有历史意义的日子。有着158年悠久历史、在美国抵押贷款债券业连续40年独占鳌头的第四大投资银行——雷曼兄弟正式宣布申请破产保护。随即,两万多名职员开始了打包自己的办公用品。很多人面临失业、再择业。雷曼兄弟的破产,被视为次贷危机的开始。 破产一周之内,雷曼兄弟一些有价值的部门、资产被迅速瓜分。巴克莱银行购买雷曼兄弟公司在美国的大型固定收益业务,但不收购其有毒房地产资产;野村证券宣布收购该公司的亚洲和欧洲业务。 雷曼兄弟的网站被永远定格,如今灰色的页面上只显示了公司破产的信息。 雷曼兄弟如今官网上显示的只有破产信息 曾经伫立在华尔街的雷曼兄弟大厦也变成了巴克莱的资本大厦。如果你现在再去造访这栋大楼,会发现巴克莱的标识已经像爬山虎一样覆盖整个楼面,你已经完全看不到雷曼兄弟的任何痕迹。 普遍的结论是,2008年的金融危机终结了雷曼兄弟。然而现在回头来看,2000年的互联网泡沫,就像是蝴蝶第一下扇动翅膀,几年后最终引发了一场完美风暴。 三家投行的不同命运 这三家投行的不同命运可以说是华尔街过去20年的一个缩影——华尔街过去的20年,经历了狂飙突进,经历了野蛮生长,也经历了前所未有的惨烈动荡。2020年的6月,被认为投资界大神的巴菲特宣告退休;而在20年前,巴菲特刚刚开始把和自己共进午餐的机会在网上拍卖。 回望过去这20年,很多变化都集中在2008年发生。在不到一年的时间里,雷曼兄弟破产,美林公司和贝尔斯登公司被收购,高盛和摩根士丹利被迫转型。华尔街格局天翻地覆,五大投资银行不复存在,但新的九大投行已然崛起。 从诞生的那天开始,投资银行一直没有停止过变化的脚步。每一次变化,都是时代深刻的烙印。 《经济学人》曾经在去年展现了这样一组数据:“现在的资本市场中90%的经济利润,是由管理资产或投资机构组成的买方赚得,作为卖方的投资银行业务只赚10%。而十年前,两者还几乎各占一半。” 竞争不止来自于金融界。这些投资银行往昔培养起来的科技巨头,如今也成为了实力雄厚的买方,他们的一举一动也左右着资本市场。而在面对名校的毕业生时,也能够给出非常有竞争力的薪资。 在这过去的二十年,投资银行们的光环稍微有些褪色,但它们仍在财富、风险和政策中试图保持微妙的平衡。而未来的投行将会在这种平衡中变成什么样子,没有人能准确预测,但我们都会成为见证者。 举报/反馈

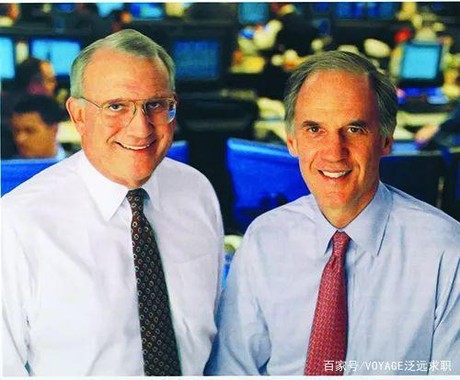

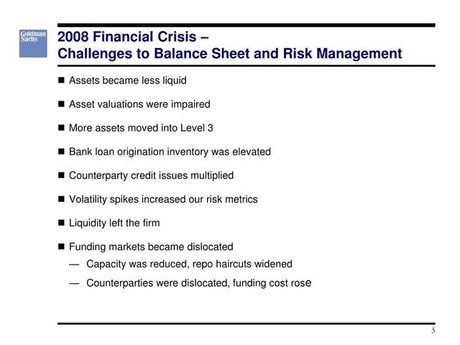

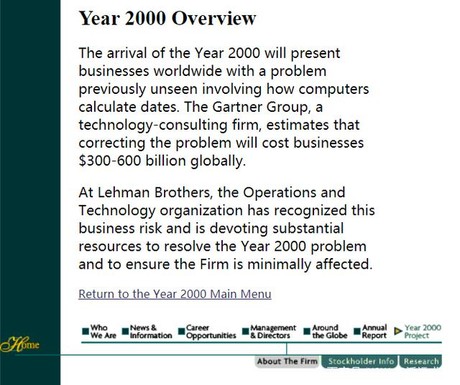

J.P.摩根的创始人名叫约翰·摩根John·PierpontMorgan。作为20世纪初美国的大银行家,他参与过通用电气(GE)的合并,也是美国最早的投资银行家之一,直到上世纪30年代大萧条爆发。 故事回到1933年,美国遭遇经济危机,而政府认为是超级银行(Universal bank)造成了大萧条,于是出台法案禁止商业银行同时从事投资银行业务。在这样的时代背景下,J.P. Morgan & Co. 被迫拆分,而其中的投行业务完全被并入Morgan Stanley。 也是在这一年,以防止商业银行过度参与风险过高的投行业务,《格拉斯·斯蒂格尔法》发布,美国独立投行模式就此开始,商业银行和投行业务被强制分离,J.P. Morgan也成为了首当其冲被“动刀”的对象。直到1999年美国《金融服务法》颁布,银行控股公司才可以不受限制从事投行相关业务。 《格拉斯·斯蒂格尔法》等待签署通过的 在此背景下,摩根银行一分为三,JP摩根成为纯商业银行,摩根士丹利成为投资银行,还有一个摩根负责海外业务,于1990年被德国银行收购。 当时被分离出来的纯商业银行JP摩根,就是现在摩根大通的前身,并且在2000年并入摩根大通,不再独立存在。 所以,在相当长的一段时间内,J.P. Morgan,也就是我们熟知的“摩根大通”,是以纯商业银行的面貌示人的。“摩根大通”这一名字虽已有百年,但其实作为我们熟知的九大投行之一的JPM,在千禧年也才刚刚起步。 从90年代开始,摩根开始重建其投行的业务板块。在2000年这个世纪之交的节点,它终于和Chase Manhattan Bank合并,大名鼎鼎的JP Morgan Chase就这样诞生了。 JP. Morgan和Chase合并时两位CEO的合影 整个21世纪的前十年,摩根就在不停地买买买。在Chase之后,又并购了Bank One、Washington Mutual和在金融风暴后破产的Bear Sterns。JP Morgan的千亿美金银行帝国,也终于诞生。 摩根大通建立在1200多家前身机构的基础上,这些机构多年来共同组成了今天的JPM。过去的20多年,是摩根大通投行业务重生的20年。 Goldman Sachs:要他救,先要自救 从2000年到如今,顶级投行的排位在变动,但高盛却一直稳坐头把交椅。如果我们比较一下2000年最强投行的排名,和今天人们所说的顶级Bulge Brackets,就会发现,名单变化很大,但高盛的位置却依然稳固。互联网泡沫、次贷危机,高盛在每一次危机中都不能独善其身,但最后也都能全身而退。 和大部分投行一样,高盛在过去20年所面对的最大考验,就是2008年的金融危机。在20世纪初,传统的投行业务和经纪业务等代理业务面临激烈竞争,不能再为公司提供大额利润。随着金融市场的开放和金融工具的创新,投资变得愈发有利可图,利用自有资本金进行纷繁复杂的投机和套利交易,成为公司利润增厚的重要来源。 这一时期,各种公司一方面积极开发并购套利、固定收益等交易业务,另一方面通过引入投资者和公开上市等途径筹集了大量资本金。公司正式从一家仅以中介业务闻名的投资银行,转变为一家代理和交易并举的大型金融集团。然而,风险永远是和机会相伴相随的。 高盛在2006前后就检测到房地产市场上过剩个供应,于是开始针对相关的债务证券购买信用违约互换(credit default swap,CDS),试图对冲掉一些风险。用更通俗的话来说,高盛为自己可能在房地产市场上的损失上了保险。 高盛内部关于风控的PPT 正是因为在危机之前的警觉,高盛提前摆脱掉了大量和房地产市场有关的不良股票,尤其是CDO,经过各种风险评估,高盛对于这些股票未来的走向心知肚明。和雷曼兄弟和贝尔斯登相比,高盛并没有很强的赌博心理。而且,高盛的风控不仅仅在前台,也在后台。各种关于风险的报告在公司内部随处可得,而且颗粒度极小。 据说,在高盛内部最初为这场危机亮出红灯的是两个年轻的分析师,很多人说,是两个年轻的分析师拯救了一个公司。 高盛当时的CEO劳尔德·贝兰克梵 还有一个小趣闻,2008年的华尔街人人自危,高盛却在疯狂发奖金! 高盛的CEO劳尔德·贝兰克梵在当年获得了5400万美金的报酬,而排位前五的管理层共计获得2.4亿美元。也没有人因为在这场危机中的任何失当行为付出代价。也有很多人回忆,在那之后的2009年,很多人收到了他们在高盛工作收到过的最大的一笔bonus。 这些钱主要来自于巴菲特在2008年9月注资高盛的50亿美金,其中有16亿被用于危机后的恢复(Disaster Recovery),更大一部分被用来支付高盛管理层不菲的薪资和奖金。 2008年,巴菲特参观高盛位于纽约的交易大厅 当然巴菲特不是为了拯救高盛才注资的。与其说是雪中送炭,不如说是锦上添花。高盛在2008年前后的业务状况十分健康,如果不是因为AIG的倒闭和联邦政府的平均主义的救市方案,高盛甚至不应该获得任何救市资金。 每次遇到风险,高盛似乎都能及时调整,转危为机,使其风险控制与业务发展良好结合。而高盛本身的体量,也似乎成为了它和政府博弈的资本,从而获得了天平的倾斜。 同样是百年老店,高盛活了下来,而另一些公司则就没有那么幸运了。在残酷的金融市场,你不能等待别人的救助,要获得他救,首先要学会自救。 Lehman Brothers:金钱并非“永不眠” 2000年的时候,“千年虫”成了很多公司头痛的问题。当时如日中天的雷曼兄弟公司已经意识到了这种商业风险,并且正投入大量资源来解决2000年问题,并确保对公司的影响最小。 雷曼兄弟在雷曼兄弟在2000年以前官网上 然而,同样是在这个时候,互联网的泡沫正在被越吹越大。互联网泡沫需要追溯到上个世纪末,在1999年前后美国处于一个相对低息的周期,只有4%左右的利率。GDP不断增长、股市指数开始陡然上升,一切都欣欣向荣,每个人都觉得明天会更好。 1999年,在美国上市的457家公司中,有308家来自科技行业。就在这一年,微软、思科、英特尔、朗讯、诺基亚五家公司,作为传统科技公司的代表,在全球市值前10榜单上占据五席。 由于监管的缺乏,投资银行会推销他们明知毫无前途的互联网公司,分析师们按照吸引生意的数量获得薪酬,按照肆意鼓吹得到酬劳。 1999年美国上市公司的排名 然而到了二十一世纪初期,一部分互联网公司相继倒闭,另一些市值严重缩水。程序员的失业,21世纪初的互联网泡沫危机迅速消退,对互联网的投资也趋于理性和谨慎。互联网泡沫“破灭”之后,为了尽快走出经济衰退,小布什政府决定进行强势的经济干预:一方面降低利率促进消费和投资,另一方面出台系列政策鼓励提高美国家庭住房拥有率。 在这两个因素的影响下,各种针对房地产的金融衍生品如雨后春笋一样冒了出来。投资银行将住房抵押贷款分割成不同等级的担保债券(CDO)在市场上开始大量出售,源源不断的为抵押贷款提供充足的资金。金钱从“光纤”回到了“地皮”。 电影《大空头》中详细解释了CDO 直到2006年的夏天,房产价格突然回落,一切都改变了。次贷的房主们发现自己陷入了资不抵债的境地,债务违约成为不可避免的结局。大量基于次贷的信用产品和衍生产品忽然丧失了流动性,400多家经营次贷业务的金融机构倒闭,信用机构调低债券评级…多米诺骨牌式的崩溃开始了。 当时“五大投行之一”的贝尔斯登奉行的是一种叫“PSD”的文化——P(poor)指贫穷、S(smart)指聪明、D(deep)指的是有强烈的赚钱欲望。这种格外激进的文化是很多投行的缩影,频繁的使用几十倍的超高杠杆率以获得更高收益。市场高涨的时候,杠杆率是天使,市场崩溃的时候,杠杆率却成为魔鬼。 贝尔斯登成为五大投行中第一家倒下的投行。曾经属于贝尔斯登的麦迪逊大道383号大厦,也归入了摩根大通麾下。6个月后,过高的杠杆率和庞大的次贷业务拖垮了另一家大型的投资银行,有着150年历史的雷曼兄弟。 2008年9月15日,雷曼兄弟雇员和打包好 2008年9月15日,对华尔街而言,这是一个具有历史意义的日子。有着158年悠久历史、在美国抵押贷款债券业连续40年独占鳌头的第四大投资银行——雷曼兄弟正式宣布申请破产保护。随即,两万多名职员开始了打包自己的办公用品。很多人面临失业、再择业。雷曼兄弟的破产,被视为次贷危机的开始。 破产一周之内,雷曼兄弟一些有价值的部门、资产被迅速瓜分。巴克莱银行购买雷曼兄弟公司在美国的大型固定收益业务,但不收购其有毒房地产资产;野村证券宣布收购该公司的亚洲和欧洲业务。 雷曼兄弟的网站被永远定格,如今灰色的页面上只显示了公司破产的信息。 雷曼兄弟如今官网上显示的只有破产信息 曾经伫立在华尔街的雷曼兄弟大厦也变成了巴克莱的资本大厦。如果你现在再去造访这栋大楼,会发现巴克莱的标识已经像爬山虎一样覆盖整个楼面,你已经完全看不到雷曼兄弟的任何痕迹。 普遍的结论是,2008年的金融危机终结了雷曼兄弟。然而现在回头来看,2000年的互联网泡沫,就像是蝴蝶第一下扇动翅膀,几年后最终引发了一场完美风暴。 三家投行的不同命运 这三家投行的不同命运可以说是华尔街过去20年的一个缩影——华尔街过去的20年,经历了狂飙突进,经历了野蛮生长,也经历了前所未有的惨烈动荡。2020年的6月,被认为投资界大神的巴菲特宣告退休;而在20年前,巴菲特刚刚开始把和自己共进午餐的机会在网上拍卖。 回望过去这20年,很多变化都集中在2008年发生。在不到一年的时间里,雷曼兄弟破产,美林公司和贝尔斯登公司被收购,高盛和摩根士丹利被迫转型。华尔街格局天翻地覆,五大投资银行不复存在,但新的九大投行已然崛起。 从诞生的那天开始,投资银行一直没有停止过变化的脚步。每一次变化,都是时代深刻的烙印。 《经济学人》曾经在去年展现了这样一组数据:“现在的资本市场中90%的经济利润,是由管理资产或投资机构组成的买方赚得,作为卖方的投资银行业务只赚10%。而十年前,两者还几乎各占一半。” 竞争不止来自于金融界。这些投资银行往昔培养起来的科技巨头,如今也成为了实力雄厚的买方,他们的一举一动也左右着资本市场。而在面对名校的毕业生时,也能够给出非常有竞争力的薪资。 在这过去的二十年,投资银行们的光环稍微有些褪色,但它们仍在财富、风险和政策中试图保持微妙的平衡。而未来的投行将会在这种平衡中变成什么样子,没有人能准确预测,但我们都会成为见证者。 举报/反馈